Bij inbreng van een onderneming met onroerende zaken in een bv moet normaal gesproken overdrachtsbelasting worden afgedragen aan de Belastingdienst. Onder voorwaarden kun je een vrijstelling toepassen. Deze vrijstelling kan eventueel ook worden gebruikt bij inbreng van buitenvennootschappelijk vermogen. We leggen het hieronder uit met een casus.

Casus buitenvennootschappelijk vermogen en vrijstelling

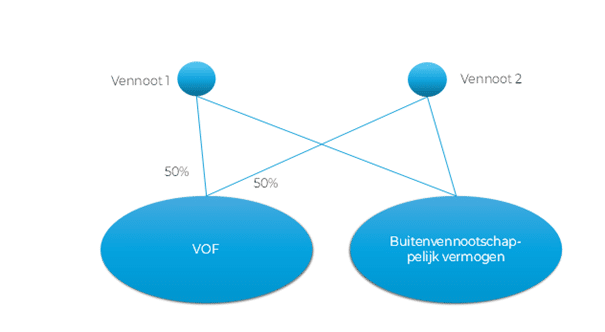

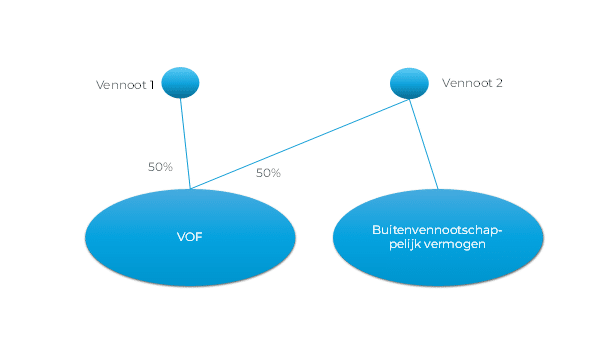

De structuur voor de inbreng is als volgt:

Het buitenvennootschappelijk vermogen bestond uit twee percelen. De percelen worden verder aangeduid als perceel (cijfer 1) en perceel (cijfer 2). Het perceel (cijfer 1) was geheel in gebruik in de onderneming. Het perceel (cijfer 2) was voor een deel in gebruik in de onderneming en voor een deel in privé.

De vennoten brengen de materiële onderneming uit de vof in de bv in. Alleen perceel 1 uit het buitenvennootschappelijk vermogen wordt ingebracht. Het deel van perceel 2 dat in gebruik was van de onderneming, blijft in gebruik van de nieuwe bv. De grond gaat onder de terbeschikkingstellingsregeling vallen.

Vrijstelling van toepassing?

Volgens de kennisgroep kan de vrijstelling overdrachtsbelasting alleen worden toegepast als al het buitenvennootschappelijk ondernemingsvermogen wordt ingebracht. Is dit niet het geval, dan is de vrijstelling in het geheel niet van toepassing. Er wordt dan niet voldaan aan het vereiste dat alle tot het ondernemingsvermogen behorende activa en passiva die een functie vervullen in de onderneming worden ingebracht (artikel 5, eerste lid, UBBR).

Wordt perceel 2 wel ingebracht, dan hoeft het deel dat voor privé wordt gebruikt niet te worden ingebracht. Dit deel vervult namelijk geen functie in de onderneming.

Casus buitenvennootschappelijk vermogen en allocatie in bv

In bovenstaande casus hebben beide vennoten een aandeel in het buitenvennootschappelijk vermogen. We zien vaak dat maar één van de vennoten een aandeel heeft in het buitenvennootschappelijk vermogen. We wijzigen de casus daarom als volgt:

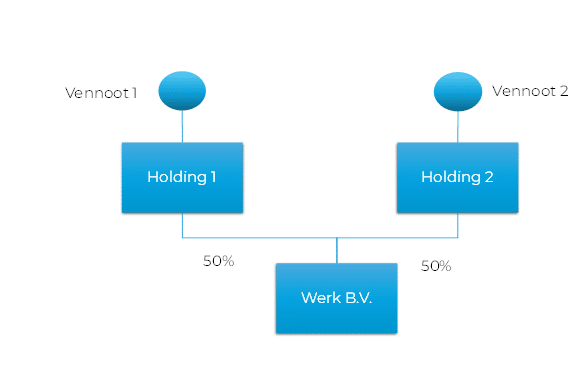

Vennoot 1 en 2 willen hun rechtsvorm omzetten van vof naar een bv-structuur. Beide vennoten krijgen een personal holding, met daaronder een werkmaatschappij waarin de onderneming wordt geëxploiteerd. De verdeling van de aandelen is gelijk aan de winstverdeling in de vof.

In een tekening:

Vennoot 2 brengt zijn buitenvennootschappelijk vermogen geheel in de bv in. Hij wil dat de onroerende zaken volledig van hem blijven en dus achterblijven in zijn holding.

Vrijstelling van toepassing?

Voorwaarde voor toepassing van de vrijstelling overdrachtsbelasting is dat de vennootschap die de onderneming verkrijgt, de onderneming minimaal drie jaar moet voortzetten (artikel 5, lid 4 UBBR).

In dit geval zet Holding 2 de onderneming niet voort, want de onderneming wordt exclusief onroerende zaak, dooringebracht in de werk-bv.

In het besluit ‘Overdrachtsbelasting. Ondernemingsfaciliteiten’ van 25 mei 2018 (Staatscourant 2018, 30213) was in onderdeel 3.9 opgenomen dat de onderneming toch mag worden doorgezakt. Voorwaarde is dat de overdracht en voortzetting van de onderneming binnen concern moet plaatsvinden. Om sprake te zijn van een concern is een belang van minimaal 90 procent nodig.

Dit zou voor deze casus betekenen dat de inbrengvrijstelling wordt teruggenomen en Holding 2 alsnog overdrachtsbelasting moet betalen.

Gelukkig is het besluit op 17 oktober jl. aangepast. De overdracht en voortzetting hoeft niet meer binnen een concern te plaatsvinden. Wel moet de onderneming drie jaar worden voortgezet en moeten de aandelen in zowel de holding als de werk-bv drie jaar in bezit blijven.

Conclusie

Onroerende zaken die tot het buitenvennootschappelijk vermogen horen, kunnen samen met de materiële onderneming worden ingebracht. Zorg wel dat alle onroerende zaken worden ingebracht die een functie binnen de onderneming vervullen.

Bij een doorinbreng van de onderneming naar werk-bv, hoeft de onroerende zaak niet mee te gaan. Denk wel aan de aanhoudings- en voortzettingseis van drie jaar.

Tip

De inbreng van een onderneming lijkt soms eenvoudiger dan het is. Het fiscale risico kan daarbij groot zijn. In onze cursus de bv in en uit behandelen we aan de hand van een praktijkcasus de verschillende stappen die je moet zetten. Inschrijven voor het cursusprogramma van 2025 (15 mei Eindhoven, 22 mei Groningen en 11 juni Leusden) is al mogelijk. Zie de informatie hieronder.

Hulp nodig?

We helpen je graag! Stuur een mail aan fiscaal@auxiliumadviesgroep.nl.